PENDAHULUAN

Giro adalah suatu istilah perbankan yang merupakan kebalikan cara pembayaran dari sistem cek. Suatu cek diberikan

kepada pihak penerima pembayaran (payee) yang disimpan di bank mereka, sedangkan giro diberikan oleh

pihak pembayar (payer) ke banknya, yang selanjutnya akan mentransfer

dana kepada bank pihak penerima, langsung ke akun mereka.

Perbedaan tersebut termasuk jenis

perbedaan sistem “dorong dan tarik” (push and pull). Suatu cek adalah

transaksi “tarik” yang akan menyebabkan bank penerima pembayaran mencari dana

ke bank sang pembayar yang jika tersedia akan menarik uang tersebut. Jika tidak

tersedia, cek akan "terpental" dan dikembalikan dengan pesan bahwa

dana tak mencukupi. Sebaliknya, giro adalah transaksi “dorong” yaitu pembayar

memerintahkan banknya untuk mengambil dana dari akun yang ada dan mengirimkannya

ke bank penerima pembayaran sehingga penerima pembayaran dapat mengambil uang

tersebut. Maka dari itu suatu giro tidak dapat "terpental", karena

bank hanya akan memproses perintah jika pihak pembayar memiliki dana yang cukup

untuk melakukan pembayaran tersebut. Namun ini juga berarti pihak pembayar

tidak mendapatkan keuntungan dari "float".

Maka dapat disimpulkan bahwa giro

juga merupakan produk perbankan yang biasanya digunakan oleh perusahaan dalam

transaksi berdagang dengan jumlah yang besar untuk mempermudah pembayaran dan

bukan merupakan bentuk dari investasi karena dibutuhkan dalam waktu kapan saja maksudnya

yaitu penarikannya dapat dilakukan setiap saat dengan menggunakan cek, bilyet

giro, atau surat perintah penarikan lainnya dengan cara pemindahbukuan. Pada

umumnya bunga giro berkisar dari 3% - 4%. Besar bunga giro ini lebih kecil

dibandingkan dengan bunga tabungan dan deposito dikarenakan berlakunya sistem time value of money yaitu semakin

panjang waktu pinjaman maka akan semakin tinggi bunganya. Sebaliknya, jika

pinjaman berjangka pendek maka bunganya relative lebih rendah. Hal ini

disebabkan oleh besarnya kemungkinan resiko dimasa mendatang. Selain itu, bunga

yang terdapat pada giro juga ditentukan oleh produk yang kompetitif, maksudnya produk

yang dibiayai tersebut adalah produk yang laku dipasaran. Untuk produk kompetitif, bunga kredit yang diberikan relative rendah jika

dibandingkan dengan produk yang kurang kompetitif. Jadi bagi bank, giro

merupakan dana murah karena imbalan bunga yang diberikan pada pemilik rekening

giro merupakan bunga yang paling rendah jika dibandingkan dengan suku bunga

simpanan lainnya seperti tabungan dan deposito.

Bunga

atau jasa giro yang dibayar kepada pemegang giro dihitung dengan berbagai

metode. Metode perhitungan yang paling umum dilakukan adalah dengan menggunakan

saldo terendah. Artinya bunga dihitung dari saldo terendah dalam bulan

tersebut. Di samping dengan saldo terendah ada pula bank yang menentukan

perhitungan bunga dengan saldo rata-rata atau saldo harian. Perhitungan

bunga yang paling menguntungan bagi bank adalah saldo terendah. Sebaliknya bagi

nasabah adalah saldo rata-rata, namun semua ini ditentukan oleh bank yang

bersangkutan perihal saldo mana yang akan digunakan, apakah menggunakan saldo

terendah atau saldo rata-rata.

FENOMENA

Perusahaan-perusahaan yang bangkrut,

ditutup, dan dilikuidasi telah menjadi fenomena di dunia bisnis baik itu

perusahaan-perusahaan maupun bank-bank. Di Indonesia sendiri telah

terdapat 37 bank umum swasta nasional

yang dilikuidasi pada tahun 1999. Dampak dari ditutupnya suatu bank sangat

besar bagi nasabah dan investor. Pengaruh likuidasi bagi bank-bank besar jika

ditutup yaitu akan memiliki dampak yang besar dan luas bagi perekonomian.

Itulah sebabnya ada istilah too big to fail (terlalu besar untuk gagal),

di mana jika ada bank besar mempunyai indikasi untuk bangkrut atau ditutup,

banyak pihak, terutama pemerintah akan berusaha agar bank tersebut tidak

ditutup.

Nasabah dan investor tentu tidak

menginginkan bank tempat ia menyimpan atau menanamkan uangnya mengalami

kebangkrutan, dilikuidasi atau ditutup. Sedangkan calon nasabah dan calon

investor, tentu akan mencari informasi agar tidak menyimpan atau menanamkan

dananya pada bank yang berpotensi untuk bangkrut, dilikuidasi atau ditutup.

Untuk itu, mereka memerlukan informasi mengenai indikasi-indikasi penting agar

mereka tidak mengalami kerugian.

Asal mula terjadinya likuidasi

biasanya dikarenakan naiknya prosentase beban bunga dan beban non bunga seperti

beban operasi yang diikuiti menurunnya pendapatan bunga sehingga mengakibatkan

menurunnya total laba bersih. Untuk menyelamatkan bank dari likuidasi, maka

beban bunga dan beban bukan bunga atau beban operasi harus di tutupi dengan

pendapatan bunga dan pendapatan lainnya.

Kalau tingkat bunga untuk penabung

dan deposan lebih tinggi pada kelompok likuidasi, kemungkinan tingkat bunga

yang dikenakan kepada debitur juga lebih tinggi. Tingkat bunga yang lebih

tinggi biasanya mempunyai syarat-syarat pinjaman yang lebih longgar, seperti

hanya mensyaratkan jaminan saja dan kurang mensyaratkan kinerja perusahaan.

Jika ini terjadi ada kemungkinan akan timbulnya kredit macet yang lebih besar.

Maka dapat dikakan bahwa rata-rata rekening giro pada tahun 90-an mengalami

kenaikan pada bank-bank yang terdapat pada kelompok likuidasi.

Maka

dapat disimpulkan bagi nasabah, calon nasabah, investor dan calon investor

sangat memerlukan informasi mengenai kinerja suatu bank untuk mengambil

keputusan, apakah akan tetap sebagai nasabah, menjadi nasabah, tetap sebagai

investor, menjadi investor atau tidak. Informasi yang diperlukan terutama

informasi keuangan yang didapat dari laporan keuangan dengan melihat tingkat

bunga deposito dan tabungan yang cukup tinggi di atas tingkat bunga rata-rata

yang berlaku dan tingkat bunga kredit yang cukup tinggi di atas tingkat bunga

rata-rata. Hampir semua kegiatan perekonomian masyarakat

membutuhkan bank dengan fasilitas kreditnya. Oleh sebab itu, bank mempunyai

peranan penting dalam pengelolaan dana yang beredar di masyarakat. Pendapatan

terbesar bank berasal dari pendapatan bunga dari kredit yang disalurkan. Sedangkan

jumlah kredit yang disalurkan tersebut ditentukan oleh besarnya sumber dana

yang diperoleh dari masyarakat. Namun dalam merealisasikan kegiatan bisnisnya,

kredit selalu dihubungkan dengan prinsip risk and return, dimana

kegiatan yang diharapkan akan mempunyai hasil atau pendapatan yang besar,

biasanya mempunyai risiko yang tinggi.

PEMBAHASAN

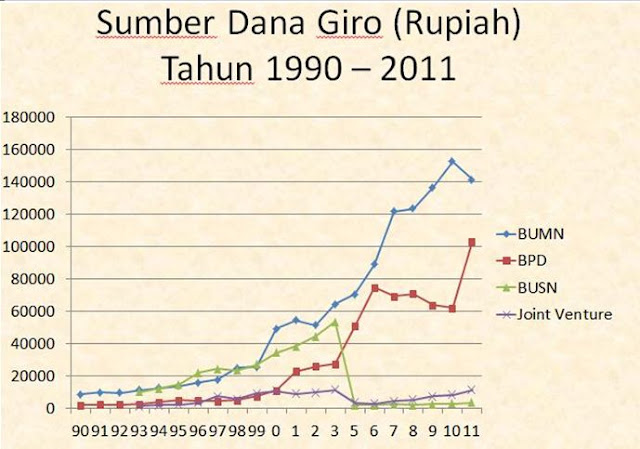

Untuk lebih memahami perkembangan

sumber dana giro yang terjadi selama ini, berikut ini kami sajikan data sumber

dana giro dalam rupiah sepanjang tahun 1990 – 2011 yang bersumber dari website

BI (http://www.bi.go.id).

Jika

data dalam tabel tersebut kami tuangkan ke dalam grafik, maka hasilnya sebagai

berikut :

Dari

data yang tercantum pada tabel dan gambaran grafik-grafik di atas maka munculah

beberapa pertanyaan-pertanyaan seputar sumber dana giro yang terjadi pada tahun

1990 – 2011 yang terdapat di BUMN, BPD, BUSN, dan Joint Venture.

Mengapa

sumber dana giro di BUMN dan BPD mengalami kenaikan sepanjang tahun 2003-2011?

dan mengapa sebaliknya, sumber dana di BUSN serta Joint Venture mengalami penurunan

sepanjang tahun 2003 – 2011?

Hal tersebut dapat terjadi karena

adanya penurunan tingkat suku bunga yang dialami oleh BUMN dan BPD dimana BUMN

mengalami penurunan tingkat suku bunga sebesar 1,46 yakni dari 3,65 pada tahun 2003 menjadi 2,19 pada tahun 2011 dan BPD mengalami penurunan tingkat

suku bunga sebesar 0.58 dari 3,41 pada

tahun 2003 menjadi 2,83 pada tahun

2011.

Penurunan tingkat suku bunga juga

terjadi pada BUSN dan Joint Venture. Di mana BUSN mengalami penurunan tingkat

suku bunga dari tahun 2003 – 2011 sebesar 0,58

yakni dari 3,41 menjadi 2,83 dan Joint Venture juga mengalami penurunan

tingkat suku bunga sebesar 1,17 yakni

dari 2,69 pada tahun 2003 menjadi

1,52 pada tahun 2011.

Jika dilihat memang penurunan

tingkat suku bunga BUMN lebih besar dibandingkan dengan BPD, BUSN, dan Joint Venture

maka dapat dikatakan penurunan tersebut membuat BUMN berada diurutan teratas dalam

sumber dana giro dari pada BPD, BUSN, dan Joint Venture. Sedangkan jika dilihat dari BPD, penurunan

tingkat suku bunganya sama dengan BUSN walaupun penerimaan dana giro atau

sumber dana giro di BPD jauh lebih tinggi dari BUSN.

Beberapa hal yang menyebabkan BUMN

dan BPD menjadi posisi teratas berdasarkan data tahun 1990 - 2011 diantaranya :

1.

BUMN dan BPD

relatif lebih gencar mempromosikan produk-produknya serta lebih inovatif dalam

menciptakan produk yang dapat memenuhi kebutuhan dan keinginan konsumen, serta

terus-menerus meningkatkan kualitas pelayanannya sehingga BUSN dan Joint

Venture kurang mampu bersaing menghadapinya.

2.

Kenaikan sumber

dana giro yang dialami oleh BUMN dan BPD juga terjadi karena mereka melakukan

perbaikan komposisi

asset dan liabilities pada neraca

dengan cara repricing tingkat bunga

dana pihak ketiga, yang berdampak pada penurunan dana pihak ketiga dan diimbangi dengan penjualan obligasi.

Sedangkan beberapa penyebab turunnya

simpanan giro masyarakat atau sumber

dana giro yang dialami oleh BUSN dan Joint Venture di antaranya :

1.

Penurunan total

simpanan giro tidak hanya terjadi karena adanya perpindahan ke instrument

lainnya tetapi terjadi karena adanya efek dari siklus akhir tahun. Siklus itu

membuat perusahaan dan institusi lain memiliki kelebihan likuiditas yang

ditempatkan di giro, sehingga giro akan bertambah pada awal tahun dan mengalami

penurunan setelahnya.

2.

Pemberdayaan

sumber daya manusia yang belum optimal sehingga nasabah tidak termotivasi untuk

menjadi nasabah untuk menabung dalam bentuk giro.

3.

Terbatasnya

material komunikasi atau sistem tekhnologi yang kurang memadai sehingga

memperlambat waktu pelayanan terhadap produk giro.

4.

Perasaan aman dan

nyaman nasabah kurang tercipta dengan baik dalam bentuk giro.

5.

Penurunan ini

juga diakibatkan karena BUSN dan Joint Venture tidak dapat bertahan menghadapi

inflasi terbesar semenjak pasca reformasi pada tahun 2005 yang diakibatkan oleh

kenaikan harga-harga barang kebutuhan dan naiknya harga BBM.

6.

Penurunan suku

bunga giro juga terjadi pada tahun 2011 karena dipengaruhi oleh berbagai kebijakan yang dikeluarkan oleh

Bank Indonesia, termasuk penurunan BI Rate pada Oktober dan November 2011.

Terdapat beberapa faktor eksternal

yang turut mempengaruhi kondisi perbankan Indonesia di antaranya ialah:

(a) Faktor politik

Jika ditelaah dari kondisi politik, keadaannya

cukup stabil walau masih banyak kasus penegakan hukum HAM dan korupsi yang

belum terselesaikan. Dampak dari banyaknya bencana alam memperburuk anggaran

pendapatan dan belanja negara.

(b) Faktor ekonomi

Di ujung tahun 2007, ekonomi global

diserang oleh krisis subprime mortgage yang terjadi di

Amerika sehingga menyebabkan banyak perusahaan-perusahaan yang pailit di

Amerika. Kebijakan Bank Indonesia yang ketat tidak memperbolehkan ada bank

dengan kredit dengan rating rendah seperti subprime mortgage, sehingga

Indonesia tidak terkena dampak langsung. Akan tetapi, banyak aliran dana panas

dari luar negeri yang keluar dan hal ini mendorong tekanan pada bursa saham dan rupiah. Nilai

rupiah pada 9 November 2007 mencapai Rp.

9.153,00 /dollar US pada. Harga minyak bumi yang mengalami kenaikan tinggi

sampai U$100 per barrel disinyalir dapat menyebabkan terjadinya inflasi di

tahun selanjutnya dan penurunan daya beli masyarakat menurun karena Indonesia

bukanlah penghasil / pengekspor minyak bumi dengan kapasitas besar

(c)

Faktor sosial budaya

Pertumbuhan ekonomi mendorong pergeseran trend

pola transaksi perbankan, dari produk tradisional (simpanan, pinjaman, dan

transaksi) menjadi produk finansial lainnya (investasi, asuransi), yang di

kemudian hari trend ini akan berkembang ke produk-produk wealth management seperti konsultasi keuangan (financial advisory), dan perencanaan keuangan (financial planning). Berdasarkan survey NFO 2003, kecenderungan

untuk menabung di bank masih besar karena karakter masyarakat cenderung lebih

senang dengan investasi yang dapat diambil sewaktu-waktu, dan praktis.

(d) Faktor perkembangan TI

Ketergantungan perbankan dengan TI terlihat

dari penggunaan produk-produk pendukungnya seperti ATM, internet banking,

mobile banking, dan lain- lain sehingga faktor TI tidak boleh diabaikan.

Perencanaan TI yang baik akan mendukung kinerja dari perbankan. Dengan demikian

dapat dikatakan bahwa nvestasi di TI merupakan peluang, yang bila dikelola

dengan baik perencanaan strategisnya dapat dioptimalkan manfaatnya dalam jangka

pendek, menengah dan panjang.

Mengapa

pada tahun 1990-1997 sumber dana giro pada BPD dan Joint Venture rata-rata

mengalami stagnasi ?

Pada grafik di atas mulai dari tahun 1990

hingga tahun 1997 menunjukkan sumber dana giro pada BPD dan Joint Venture yang

rata-rata mengalami stagnasi atau dapat dikatakan tidak naik ataupun turun

dengan sangat curam. Memang terdapat kenaikan dan penurunan, tetapi tidak

terlalu drastis. Mengenai hal itu dapat dianalisis berdasarkan situasi pada tahun tersebut, situasi yang terjadi

pada sekitar tahun 1990 hingga 1997 diantaranya:

1.

Krisis

2.

Pemberian bantuan

likuiditas oleh pemerintah

Pada tahun 1988 terjadi krisis yang

mengakibatkan jatuhnya industri perbankan Indonesia. Pada tahun 1990 hingga tahun 1997 jumlah bank–bank

dan kantor cabang meningkat drastis, hal itu dikarenakan adanya Pakto 88, yang

juga mengakibatkan terjadinya penurunan industri perbankan. Guna menarik investor

asing agar menghasilkan bisnis yang menguntungkan, maka pemerintah pun

mengijinkan pendirian Joint Venture. Dengan di adakannya kebijakan baru perbankanpun

dapat tumbuh dengan baik di tengah gejolak krisis. Hal itu dapat dilihat dari

jumlah bank komersial lokal meningkat dari 63 tahun 1988 menjadi 144 tahun

1997, Jumlah kantor cabang naik dari 559 tahun 1988 menjadi 4.150 tahun 1997,

Jumlah bank asing, termasuk bank Joint Venture, tumbuh dari 11 tahun 1988

menjadi 44 tahun 1997, dengan jumlah kantor cabang meningkat dari 21 menjadi 90

di tahun yang sama. Bank Pemerintah meningkat dari 815 tahun 1988 menjadi

1,527. Tahun 1997 BPD pun banyak didirikan sebagai bagian dari kelompok

perusahaan lokal. Selain di tunjang oleh Joint Venture, pemerintah pun turut

serta dalam membantu memberikan bantuan likuiditas sehingga menstabilkan

industri perbankan. Walaupun terdapat cukup banyak nasabah yang menarik uangnya

dari bank yang pada akhirnya sumber dana giro pada BPD dan Joint Venture menjadi

stabil.

Referensi :

www.bi.go.id

Oleh :

1. Muthiya Gabriela Malawat (24210878)

2. Candy Gloria (21210516)

3. Febriana Puspitasari (22210688)

Mata Kuliah Bank dan Lembaga Keuangan 2, Dosen : DR. Prihantoro, SE., MM

Mata Kuliah Bank dan Lembaga Keuangan 2, Dosen : DR. Prihantoro, SE., MM

Tidak ada komentar:

Posting Komentar